不動産投資で節税対策するために知っておきたい所得税の仕組み

不動産投資で節税対策を考えている方は少なくありません。

ところが、ご自身で確定申告されている方は別として、納税している実際の所得税額を把握している方は意外と少ないのではないでしょうか?特に、サラリーマンの方で家計は奥様にお任せという方に多いようです。

この機会に給与明細を確認し、実際の年収に対して納税している所得税を確認してみましょう。

不動産投資をはじめる前に、節税対策の効果がどの程度あるのか理解しておくことも大切です。所得税率の段階によって効果の大きいゾーンがあるのです。

所得税の納税額はご存知ですか?

所得税は、個人の所得に対してかかる税金で、1年間の全ての所得(年収)から所得控除を差し引いた残りの課税所得に税率を適用して税金が計算されます。

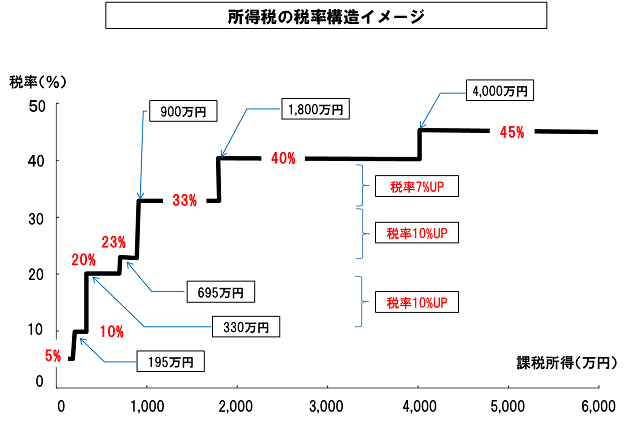

国税庁 タックスアンサー(https://www.nta.go.jp/taxes/shiraberu/taxanswer/index2.htm)より、所得税の税率を調べると、

[令和5年2月1日現在法令等]

| 所得税の速算表 | ||

| 課税される所得金額(課税所得) | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

(注) 例えば「課税される所得金額」が700万円の場合には、求める税額は次のようになります。

700万円×23%-63万6千円=97万4千円

※ 平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1%)を併せて申告・納付することとなります。

となっています。このように、年収に税率を適用するのではなく、課税所得に対して税率を適用します。そして、この税率が高い高額所得者ほど、節税メリットが大きいのです。

ところで、年収がわからないサラリーマンの方は少ないと思いますが、課税所得がわからない方は多いのではないでしょうか?

同じ年収の方でも、家族構成などによっても諸控除が異なり、課税される所得金額に差が出ます。

所得税対策を考える際には、年収ではなく課税所得を把握することが大切なのです。

勘違いしやすい点をもう一つ。

課税所得が800万円の場合、800万円全額に税率23%を適用するのではありません。

800万円の内

195万円までは5%

195万円超~330万円まで(135万円分)は10%

330万円超から695万円まで(365万円分)は20%

695万円超から800万円まで(105万円分)は23%

を適用して計算されます。

つまり、課税所得の段階ごとにそれぞれ計算して合計する仕組みとなり、以下の計算式となります。

195万円×5%+135万円×10%+365万円×20%+105万円×23%=120.4万円

速算表は、上記の計算が簡単に出来るように、全体の800万円に23%を掛けて多い分(控除額)を差し引く計算方法になっています。

速算表を使って計算すると、800万円×23%-63.6万円=120.4万円となり、簡単に計算できますね。

税率表から見る所得税対策の効果

図を見ると、330万円以下と330万円超および、900万円以下と900万円超では10%UP、1,800万円以下と1,800万円超では7%UPとなっています。

課税所得が900万円から1,000万円になったとすると、増えた100万円に対しては、900万円までの税率よりも10%UP、つまり10万円多く納税する必要があります。

計算してみると、

900万円×23%-63.6万円=143.4万円 よって、900万円-143.4万円=756.6万円

課税所得100万円UPに対して、納税額は33万円UP(33%の税率相当)となります。

一つ下の段階(695万円超~900万円以下)と同じ23%の税率であれば、

1,000万円×23%-63.6万円=166.4万円

となりますので、実際の納税額176.4万円と比較すると、10万円(10%)多く納税が必要となる仕組みです。

課税所得が増えた100万円相当を、減価償却費などのお金の支出のない経費が生み出されれば、33万円納税額を節税できることになります。

100万円の予算で何らかの修繕を行い、一括で経費化できたとすると、33万円相当の納税は不要になるため、77万円で100万円相当の修繕ができたとも言えます。

このように、高税率の方ほど節税効果が大きくなるのです。

もう一つ、695万円超から900万円以下の段階から900万円超の段階になると、その分が10%税率アップです。

つまり、900万円-695万円=205万円以上課税所得が増えると、その分は税率10%UPになるのです。

他の段階に比べ、課税所得が少し増えたら次の段階へと税率がUPしますので、最大205万円節税することで20%の段階へ下がるため、このゾーンも節税対策の価値はありそうです。

このように、課税所得が増えれば税率も高くなる累進税率となっていますので、高額所得者ほど節税効果が高くなるのは当然として、少しの対策で段階が上がるのであれば、上手く経費化することで所得税対策としての効果も発揮できるのです。

所得の分散

所得の分散とは、収入を分散し、それぞれの課税所得を下げることで、合計の所得税額を下げる方法です。

例えば、課税所得が1,000万円の場合、この所得が分散されたケースを見てみます。

ご主人の課税所得が1,000万円、奥様の課税所得が0円の場合

世帯での課税所得は1,000万円で所得税額は176.4万円となります。

1,000万円×33%-153.6万円=176.4万円

同様に、所得を分散し、ご主人500万円・奥様500万円、世帯合計1,000万円の場合

ご主人・奥様それぞれ57.25万円、合計114.5万円となります。

1人当たり:500万円×20%-42.75万円=57.25万円

合計:57.25万円×2人(ご主人・奥様)=114.5万円

世帯合計の所得税額を比較すると、176.4万円と114.5万円になり、所得を分散した方が世帯合計では61.9万円の節税になっていると言えます。

このように、所得を分散することができれば節税効果が得られます。

所得の分散方法

課税所得が高いご主人名義で不動産投資をする場合、節税効果の高い物件を購入する以外は、さらに課税所得を高くしてしまう場合があります。

課税所得が上がれば所得税額も多くなり、思ったほどの収入にならない可能性があります。

その対策として所得の分散を行う場合、主に奥様名義での不動産投資や法人化などがあります。

奥様名義での不動産投資

例えば、奥様の課税所得が低い場合や専業主婦などで収入がない場合は、奥様名義で不動産投資を行い、ご主人が融資の保証人になることで、所得の分散が可能となります。

但し、扶養控除など、その他のメリットが受けられなくなる可能性もありますので、注意してください。

http://you-me-machidukuri.co.jp/new/blog/realestate-investment-fulltime-housewife/

法人化

現在の法人税実効税率は「29.74%」、個人の所得税率は、課税所得が900万円を超えると33%になります。

以降、所得に応じて段階的に税率は上がり、最高45%です。

つまり、課税所得が900万円を超える場合には法人化を検討した方が、税率の面でも節税になることがわかります。

また、奥様や子どもを法人の役員にし、報酬を支払う形にすることによって、所得の分散になります。さらに、法人は個人よりも必要経費の範囲が広がるため、節税効果は大きくなります。

まとめ

所得税は課税所得が増えれば税率も上がる累進税率です。

最高税率は45%にもなります。節税対策を考える前に、この仕組みを理解することも大切です。

不動産投資を行うと、減価償却費というお金の支出のない経費により、物件の選び方によっては所得税の節税対策が可能なケースがあります。

しかし、その節税効果はいつまでも続く訳ではありません。

お金の支出のない経費である減価償却費がなくなることで、税務上は黒字となり、所得税が大きくなります。

ところが、お金の支出を伴う経費化できない借り入れの元金返済があるため、現金が手元に残らないケースや、場合によりキャッシュの持ち出しが発生します。

所得税の仕組みを理解し、将来起こり得る現象に備えて不動産投資による賃貸経営を行いましょう。

税金は、知らなかったでは済まされませんし、許してもらえません。不動産投資をはじめたならば確定申告等も必要になりますので、まずは税理士などの専門家とのご相談をおすすめいたします。

株式会社湘南ユーミーまちづくりコンソーシアムでは、お客様の財務状況をしっかり見つめながら、新築物件を販売するだけではなく、中古収益不動産の活用、資産再生、不動産小口化商品を使ったポートフォリオ構築、資産組換え、出口戦略の立案をはじめ、各専門家と連携、ユーミーらいふグループの総合力を活かし、ワンストップでサポートをしております。是非一度ご相談ください。