投資物件は今、売り時?それとも買い時?ベストタイミングの条件を解説

不動産投資はいま売り時なのか、買い時なのか、迷う方も多いのではないでしょうか。

当然のことながら、不動産の価格が上昇した際に売却をし、下落した時に買えばレバレッジを効かせた売却益が得られます。

しかし、あなたの不動産投資の目的は売却益を得ることでしょうか?

当然のことながら、売却すれば売却益による一時金は得られますが、以後の家賃収入はゼロになり、将来に向けた継続的な収入や資産が無くなってしまうのです。

不動産投資のタイミングとしては、不動産価格が高い・安いでの売り時・買い時を判断するのではなく、不動産投資は、あなた自身の不動産投資目的に応じて考えるべきなのです。

この記事では、不動産を行うのに最適なタイミングや、その理由について解説していきます。

不動産投資売買のタイミングを把握するために必要な3つの項目

不動産業界が置かれている状況を把握し、今後の動向を把握をすることで、適切な資産運用の計画が可能となります。では、どのような情報を確認すれば良いのか、注目すべき3つの項目をまとめてみました。

1・地価の推移

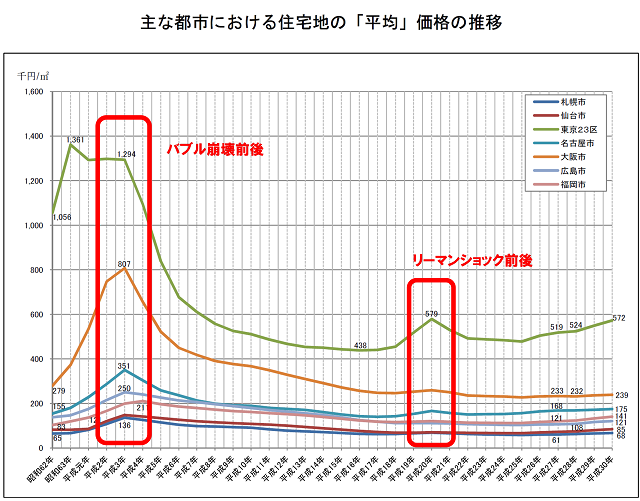

※国土交通省 平成30年地価公示(主な都市における住宅地の「平均」価格の推移)

国土交通省が公表している平成30年地価公示の主な都市における住宅地の「平均」価格の推移を見てみると、東京23区は平成3年のバブル崩壊後、住宅地の平均価格は大きく下がり、その後も緩やかに下落しています。

平成16年より価格は上昇し、リーマンショック後の平成21年より下落に転じ、平成26年からは再び上昇しています。

一方で、東京23区以外の主要な都市における住宅地の「平均」価格は、バブル崩壊により価格は下落しましたが、リーマンショック前後を見ても大きな変動が見受けられません。

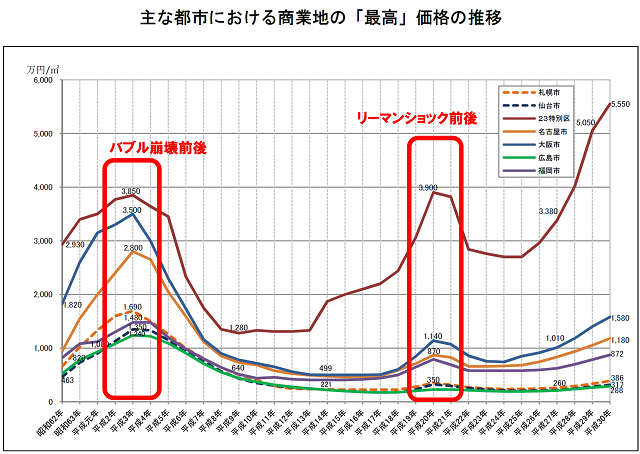

※国土交通省 平成30年地価公示(主な都市における商業地の「最高」価格の推移)

同様に、主な都市における商業地の「最高」価格の推移をみると、東京23区は平成3年のバブル崩壊により価格が大きく下落していますが、リーマンショック前の平成20年にはバブル期を超えた価格に上昇しています。

翌年、リーマンショック後の平成21年より価格は下落しますが、平成25年より再び上昇し、過去最高を記録しています。

一方で、東京23区以外の主要な都市における商業地の「最高」価格は、バブル崩壊により価格は下落し、リーマンショック前には価格が上昇していますが、東京23区とは異なり過去最高を更新するような上昇ではありません。

リーマンショック後は、平成24年または25年あたりから上昇に転じています。

2・建設費の推移

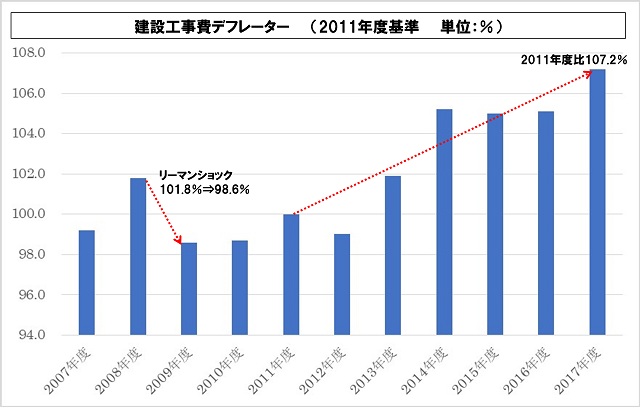

政府統計の建設工事費デフレーター(2011年度基準)を見ると、2017年度は2011年度比107.2%となっており、建設費の高騰が伺えるため、今後の市況によっては値下がりする可能性は否定できません。

しかし、2008年から2009年のリーマンショック時における価格の推移は101.8%から98.6%となっており、それほど大きくは下落していません。

3・投資用不動産の利回り、物件価格の推移

不動産投資と収益物件の情報サイト「健美家(けんびや)」を運営する健美家株式会社は、1月21日に健美家に登録された投資用不動産(区分マンション・一棟アパート・一棟マンション)の利回り、価格の推移を公開しました。

公開された2018年1月~12月期の「収益物件市場動向年間レポート2018」によると、2008年のリーマンショック以降、価格が低下して利回りは上昇していましたが、2012年を境に価格は上昇し、利回りが低下しています。

以上のデータを加味すると、確かに東京23区の商業地は過去最高を記録するなど、価格が高騰して利回りが低下していると言えます。

一方で、全ての地域で不動産市況が過熱したと言えるのでしょうか?

例えば、住宅地の推移を見ても、大きな変動が見受けられません。

では、なぜ「不動産市況が過熱」と言われたのかというと、金融機関の融資姿勢に関係があります。

アパート投資を取り巻く、金融機関の融資姿勢と不動産価格の関係

1・異常だった?融資状況

マイナス金利の影響で、金融機関は不動産関連への融資が好調となり、2016年には不動産向け融資が12兆円超と過去最高を記録するなど、年収400万~500万円クラスの個人投資家にも融資が出やすい状況でした。

すると、首都圏や駅近などの好立地と言われる物件を中心に、投資用区分マンションなど多くの物件供給もあいまって不動産投資の取引が盛んになり、価格が上昇しました。

つまり、銀行融資を受けやすくなり、「誰もが・いくらでも借りられた」ような状況下では、「サラリーマン大家」と呼ばれる個人投資家の数が増え、不動産価格が高くとも融資を受けることができたため、都市部を中心として物件価格を押し上げていったことが理由として考えられます。

ある意味、異常な状況だったとも言えます。

2・融資が厳しい時代へ?

数年前まではサラリーマンに対する不動産融資も積極的だった金融機関ですが、金融庁は過剰なまでの不動産向け融資の状況に警戒感をもち、実態調査に乗り出したため、融資審査の厳格化などにつながったと考えられます。

さらに、不正融資問題をはじめ、サブリース会社破綻、界壁施工不備など、賃貸住宅を取り巻く様々な問題が取りだたされ、増々融資厳格化が想定できます。

3・不動産価格の2極化

不動産投資を取り巻く環境は、2022年の生産緑地問題、日本の人口の1/3が65歳以上の高齢者となる2030年問題などによって、様々な変化により左右されます。すでに始まっている総人口の減少社会は、空き家、アパートの空室を生み出すことに直結するでしょう。

また、新型コロナ感染症により、一部の地域では不動産価格の2極化が進んでいるのも事実です。

今後のアパート経営は、これからの社会情勢を十分に踏まえたリスクを考慮し、今後の市場価値を見極めて行う必要があるのです。

不動産売却のタイミングは、売れる時こそが最高の「売り時」

では、一体いつが最適な売却のタイミングなのでしょうか。

売却のタイミングについては、売らなければいけない理由が発生した時や、安定収益が確保できないなどの不動産投資の目的が達成できないタイミングが考えられます。

しかし、融資が厳しい時代では、希望価格で売りたくても売れない状況が起こります。融資が付かずに売買契約キャンセルという事態も起こります。このような状況は「売れない時」と考えることができます。

以前のように誰もが融資を受けることができ、不動産投資が盛んに行われていたタイミングとは異なり、今後は「売れる時」を見極めておく必要もあるのです。

また、価格下落時代においては、売却価格よりも融資残高の方が多く、売却損が出てしまうケースも考えられます。そのような状況では「売れない時」でもあり、損してまで売却することは適切ではありません。

一方で、副業で行う不動産投資のような将来の安定収益を確保する目的の場合、高く売れるから売却するという基準ではなく、安定収益が確保できていれば売る必要がありません。いつか高く売れる時がくれば「売っても良いかな」という程度で考えておくことができます。

所有物件よりも良い物件に出会えた時は、売却して買い換えることも選択できます。

「売り時」とは「売らなければいけない」タイミングではありません。

売却してメリットがあるからこそ「売っても良い」=「売れる時」となり、そのタイミングが「売り時」です。

これから価格下落が想定される売却のタイミングは、「売れる時」というものを意識した出口戦略も必要です。

不動産売却の売り時を逃さない4つのポイント

不動産の売却をする準備と流れについて、注意ポイントについて解説していきます。

1・物件の資産価値を高めておく

売却するなら1円でも高く売却したいと考えるのは当然のことです。

そのためには、努力をしなければなりません。

空室率を下げる、家賃設定を維持する、適切な修繕を行う、収益力を高める工夫を怠らないなどの安定収益を維持しておくことで、売却時にも利回りが確保できます。

つまり、将来における資産形成や安定収益を得るために賃貸経営を行うことで、結果として高く売却できることにつながるのです。

2・目的に応じた媒介契約を選択する

売却のためには、不動産業者へ買主探しを依頼することになりますが、その際の契約(媒介契約)には「一般媒介」「専任媒介」「専属専任媒介」の3つの種類があります。

それぞれ依頼する内容や条件などが異なりますので、売却までの時間や価格に差が出る可能性があります。

あなたの売却理由・事情・物件の内容などに適した媒介契約を選択しましょう。

3・出口戦略を見据えた物件であること

売りやすい物件であることが、高く売るための方法でもあります。

つまり、買主に人気のある物件と言い換えることができます。

例えば、「新しくて立地のいい物件」「耐用年数の長い鉄筋コンクリート造などの築浅物件」「人口増加が期待できる」「将来の人口減がゆるやかな立地」などの物件です。

このような物件の特徴として「融資の受けやすさ」があります。

金融機関の評価が高く、長期の融資を受けることができるため、少々利回りが低くても収支(キャッシュフロー)が見込めることにより、高くても売りやすい物件と言えます。

物件購入時には売却(出口戦略)を意識した物件選びをすることで、安定経営にもつながります。

4・早期に売却の検討が必要な場合

一方で、早期に売却した方が良い物件もあります。

例えば、人口減少の影響などで、購入当時と比べて空室率や家賃の下落が大きい物件です。

また、「売りたくても売れない物件」が出ています。

極端な例ですが、バブル期のリゾートマンションなどは、維持費や固定資産税などの負担が大きく、数十万円の価格でも売れないケースがあります。

特に地方の郊外は、このような事例が目につくようになっていますので、早期売却をして資産を整理することも一つの選択肢です。

また、東京圏でもエリアによっては需要と供給のバランスが崩れ、築古物件などをはじめ空室率が20%以上になっているという物件も出だしています。

空室が増え、家賃の下落が進むと物件の売却価格も下がります。

安定経営ができていない物件では融資条件も悪くなり、融資が付かないケースも考えられます。

このような物件は、長期に保有していても収益は見込めない可能性が高く、将来の値上がりも期待できないため、早期に売却して現金化するか、条件の良い物件に買い換えるなど、資産整理を検討しましょう。

不動産購入のタイミングは、買える時が「買い時」

次に購入のタイミングを考えてみます。

1・価格下落を待つべきか?

都心部を中心に、値上がりしたエリアの物件は価格が下がる可能性は否定できません。

不動産向け融資が盛んだったため、本来の価値以上の融資を受けることができた可能性もあり、高く売れたため価格が上昇したとすれば、融資が正常化されたことにより価格は下がりますが、適正な価格に戻るだけと考えることもできます。

しかし、「現在の不動産市況、価格高騰の背景」から見ても、不動産価格が2極化している現在の市況では、すべての地域や物件の価格が下がるとは想定しにくい要素があります。

また、価格下落を待つことが最良の選択肢とは言えないケースがあります。

2・優良物件が買えない可能性

しかし、そもそも本当に価格下落を待つことがベストなのでしょうか?

例えば、高く売れるタイミングだからこそ優良物件が売りに出されることになり、価格が下がったタイミングでは、優良物件は売りに出されないことも考えられます。

つまり、価格が下がるのを待っていては良い物件が買えない可能性もあるため、本当に価格下落を待つことが良いことなのか、一概には言えない場合があります。

3・融資を受けることができるタイミングを逃さない

不動産投資を考える際に、優先すべきは価格の高い安いではありません。

「融資を受けることができ、その融資が返済していけるのか?」が重要です。つまり、「収支か回るのか?」物件の良し悪しを判断する基準です。

例えば、価格が下がったとしても、あなた自身が融資を受けることができなければ、そもそも物件を購入することができません。

現状よりも融資条件が悪くなってしまっては、価格が下がるのを待った意味もなくなります。

当初想定していたよりも自己資金が多く必要になれば、規模を縮小するしかありません。

価格の相場が下がっても、金利が高ければ今すぐに購入するのと収支が変わらないかもしれません。

このように、将来の融資状況がどうなるかは誰もが確実なこととは言えません。また、あなたに見合う物件に出会える保証もありません。融資を受けて、気に入った物件を購入することができて、はじめて賃貸経営がはじまります。

長期保有で資産形成を前提に考えた場合、収支が回るのであれば、物件価格における相場での高い・安いはあまり関係ないのです。

4・少しくらい価格が高くても早い方がメリットもある

優良な物件を見つけたけれど、少し価格が高いから下がるのを待っていたら、他の投資家が購入してしまうかもしれません。折角出会えた優良物件を見逃してしまうことになります。

価格が下がったら、その物件が購入できる保証はないのです。また、不動産投資を早く始めることは時間を手に入れることができます。

収支が回ることが前提ですが、早く賃貸経営をはじめることで将来の資産形成が早くできることになります。

不動産投資の目的を明確にすることの重要性

不動産投資のタイミングを考える際に、価格によって売り時・買い時を判断するのではなく、目的に応じて考えるべきです。

まずは、何のために不動産投資(収益物件の購入)をするのか明確にしてみましょう。

不動産投資をする大きな目的は2つあります。

「資産形成」と「相続対策」です。

もし、あなたが初めて不動産投資を考えるサラリーマンであれば、相続対策という目的よりは資産形成だと思います。この目的を曲げてはいけません。

よって、不動産投資をして売却益を得ることが最優先ではなく、老後の資産形成を主体に考える必要があります。価格の低いタイミングで購入し、高いタイミングで売却益を得ることが一番の目的ではないはずです。

将来的に売却メリットがでるタイミングでならば売っても良いかな?程度の長期的なスパンで考えておくことが重要なのです。

そのためには、売却益よりも長期の安定経営が実現できるように、リスク対応策を考えた不動産投資を行うべきです。どんなタイミングでも安定的な賃貸経営という視点を重視して下さい。

長期保有の賃貸経営を成功させるコツ

1・安定性を重視した収益計画を立てる

長期の賃貸経営を考えれば、不動産市場はおおよそ10年サイクルで波があると考えておきましょう。

よって、どのタイミングで不動産投資を行っても不動産市況の良い時期もあれば悪い時もあるということです。

価格が低いタイミングで購入できたとしても賃貸経営が行き詰り、売却しなければならないタイミングにおいて、融資が厳しく価格の低い時代であれば、買主が見つかるまでの時間がかかり、売却メリットも得られないケースも考えられます。

さらに、売却価格よりも融資残高(残債)の方が大きいタイミングであれば、資金を持ち出しして売却することになります。残債の返済資金がなければ売るに売れず、行き詰まりの状況となり、破綻という最悪の事態を招くことにもなりかねません。

そのためにも、「売却できなくても困らない」ように長期的な安定経営を意識し、メリットが得られるタイミングでなら「売却してもよい」というような賃貸経営が重要です。

2・高い時に売っても、買い換える物件も高い

安い時に購入し、高い時に売却できれば大きな売却益を手にすることが出来ます。その資金で物件に再投資すれば、今までよりも大きな物件への投資も可能です。つまり、資産を増やす買い換えです。

と、思われがちですが、物件価格が高いタイミングは買い換える物件も高いのです。そのため、売却益による資産の拡大メリットは、あまり大きな効果を得られません。

3・売却により金融資産得ることで与信力は高まる

複数の物件を手にすることが出来たならば、高く売れるタイミングで一部資産の売却を行う事も選択肢として考えられます。

もし、あなたが不動産投資をはじめてから複数棟の物件を手に入れることが出来たならば、数年以上の不動産事業経験を積んでいるはずです。この場合は、タイミングを見て資産の組み換えや売却を選択肢として視野に入れると、不動産投資のメリットを受けることが出来ます。

例えば、不動産投資で3棟のアパートを取得できたとします。そのうち、価格の安いタイミングで取得できた物件1棟を、価格相場が値上がりしたタイミングで売却します。

その売却益の一部は貯蓄、残りは売却しなかった物件の銀行借り入れを一部繰り上げ返済することで、収支計画に余力が生まれます。この間の収入も無駄遣いせずに貯蓄しましょう。

すると、あなたの資産背景で金融資産の割合を高めることが出来ます。収益性の高い物件所有と金融資産の厚さから、あなたの金融機関からの与信は高まります。

そして、物件価格が安くなったタイミングで新たに不動産投資をすることでメリットを更に享受できます。慌てず長期のスパンで不動産投資を考えておくことで、将来このような資産形成の可能性もあるのです。

まとめ

安い時に買って所有していた物件を高く売り、また安く買うことができればメリットは大きいのですが、そのタイミングがいつなのか、なかなか予測が難しいと言えます。

そして、不動産投資は長期のスパンで考える必要があり、不動産投資は景気や社会動向に左右されないように考えておくことが必要です。つまり、景気や社会動向の変化があっても、不動産事業として安定経営できるかどうかの視点が重要です。

売却して資産の組み換えをするタイミングが来たのならば、これは「売り時」であり「買い時」です。

新規で投資できる余力が生まれたタイミングが「買い時」です。よって、答えは「売れる時に売る」「買える時に買う」が正解となるのです。

さらに融資における低金利のメリットも受けられるこのタイミングでの不動産投資は、長期の賃貸経営で見たら、まだまだメリットが大きいのではないでしょうか?

株式会社湘南ユーミーまちづくりコンソーシアムでは、お客様の財務状況をしっかり見つめながら、新築物件を販売するだけではなく、中古収益不動産の活用、資産再生、不動産小口化商品を使ったポートフォリオ構築、資産組換え、出口戦略の立案をはじめ、湘南エリアの不動産市況や活用例を交えてご説明させていただく、オンラインでの個別相談やセミナーを開催しています。是非ご相談ください。

の利回り、価格の推移-1-640x284.png)