【不動産投資の目的】インカムゲインとキャピタルゲインの違いを徹底解説!

不動産投資をする主な目的には2つあります。物件を売却して得られる「キャピタルゲイン(売却益)」と、購入した不動産を貸し出すことで得られる「インカムゲイン(家賃収入)」です。それぞれの特徴やメリット・デメリットは大きく異なるため、短期売買で大きな利益を狙う(キャピタルゲイン)のか、将来の安定した収入を得たい(インカムゲイン)のかで、取るべき方法も変わってきます。

今回は、不動産投資の目的としての売却益を狙うのか、安定した家賃収入を狙うのか、おすすめの投資方法について詳しく解説するので、不動産投資を検討している方などはぜひ参考にしてください。

不動産投資をする目的とは

不動産投資の主な目的である「キャピタルゲイン(売却益)」と「インカムゲイン(家賃収入)」について、それぞれ解説します。

キャピタルゲイン(売却益)とは

不動産投資におけるキャピタルゲインは、所有・運用してきた不動産を売却して得る売却益のことです。具体的には不動産購入時に掛かった費用より多い金額で売却できた場合の利益を意味します。

不動産価格は、経済動向や社会情勢によって変動するため、購入時の価額よりも高く売却できれば売却益が、下回れば売却損が生じます。つまり、キャピタルゲインを目的とした不動産投資は不動産の値上り益を狙った投資方法です。

売却益狙いのメリット・デメリット

キャピタルゲイン狙いの投資は、おもに景気回復期、高度経済成長期やバブル景気のような金融情勢や不動産市況が活況な経済状況下で期待できる投資方法です。購入時より何倍もの価格に高騰すれば、大きな利益が期待できます。しかし、建物等の場合は経年劣化による資産価値の減少が通常起こるため、低成長期や景気の下降期などの値上がり益は期待しにくいといった特徴があります。

また、キャピタルゲイン狙いの投資は、売却時に利益が確定するまで長期間を要することがある上、売却できなければ投資額に対する利益は未確定のままです。売却時が遅くなるほど投資の回収が遅れ、売却価格が予想しにくくなります。大きな売却損が出る可能性もあります。

このようにキャピタルゲインを狙うのは、ハイリスク・ハイリターンな側面が多く、プロでも利益を上げるのが難しい投資方法と言われます。

インカムゲイン(家賃収入)とは

不動産投資におけるインカムゲインとは、不動産を運用することで得られる運用益を意味します。たとえば、家賃10万円のワンルームマンションを購入して賃貸すれば、毎月10万円等の家賃収入が得られますが、管理費や固定資産税などの費用・税金の支出も発生します。インカムゲインを考える際は、毎月の家賃収入だけでなく、維持管理費や修繕費、税金などの支出も含めて検討することが大切です。

家賃収入によるメリット・デメリット

インカムゲインは賃貸に出し、入居者が見つかればすぐに得られるだけでなく、長期に渡って得られるリターンであることから、定年退職後の安定した収入源として期待できます。

一方、キャピタルゲインのように投資額の何倍もの金額を短期間で得られるような投資ではありません。10年・20年度など長期間でローンを組み、家賃収入からコツコツと返済していくため、投資の回収には時間がかかります。

インカムゲインは、キャピタルゲインと異なり、短期間で利益が生じます。入居者が決まれば毎月・毎年の利益が確定するため、収支計画が立てやすく、家賃収入で得られた利益を次の投資物件に回すこともできます。生活費の足しにしやすいといったメリットもあります。

また賃貸経営では、不動産投資に関連した経費(ローンの利息、修繕費、固定資産税・都市計画税などの税金、税理士報酬など)を費用として計上でき、不動産所得から赤字がでれば給与所得と合算(=損益通算)できるため、節税対策にもつながります。

さらに収益不動産を持っていると相続税対策としても有利です。不動産は、現金よりも相続税額を計算するための評価額が低いため、その分相続税が節税できます。不動産が賃貸に出されていれば、評価額はさらに下がります。

不動産を経営していると、家賃の変動や空室、地震などの自然災害による大規模修繕費が発生することがあり、毎年同じ利益とはならないものの、長期的に見れば得られる賃貸収入額は安定しており、ローン返済後は家賃収入をそのまま受け取ることができます。

不動産投資で発生する税金の目安

不動産投資では目的に関わらず、物件を取得した際、家賃収入を得た際、また売却した際に税金が発生します。売却に対する税金と、家賃収入に対する税金の違いを確認してみましょう。

売却にかかる税金

個人が不動産を売却した場合の利益は、「譲渡所得」として扱われることになります。譲渡所得は、次の計算式のように、不動産所得や給与所得など他の所得と分離して税金が課されます(これを分離課税と呼びます)。

譲渡所得=譲渡収入-(取得費+譲渡費用)

不動産を売却したときの収益が黒字(=譲渡所得がプラス)であれば、譲渡益として課税されますが、赤字(=譲渡所得がマイナス)であれば課税されません。

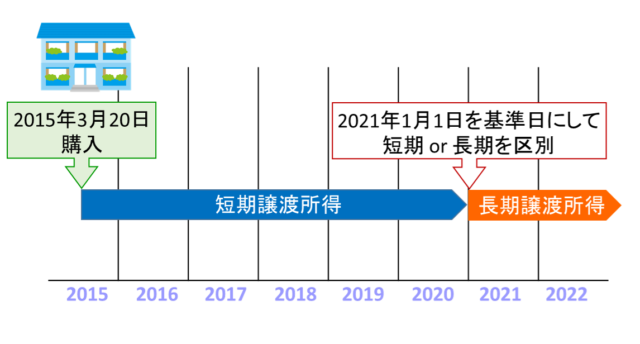

譲渡所得の税率は、資産を保有した期間により「短期譲渡」(譲渡する年の1月1日時点で5年以下の所有)と「長期譲渡」(譲渡する年の1月1日時点で5年超の所有)に分かれ、下記のようになります。

| 譲渡した年の1月1日現在の所有期間 | 税率 | |

| 短期譲渡 | 5年以下 | 39.63%

(所得税30.63%+住民税9%) |

| 長期譲渡 | 5年超 | 20.315%

(所得税15.315%+住民税5%) |

なお、収益物件など事業用不動産の譲渡所得に関しては、マイホーム(居住用不動産)売却で利用できる3000万円控除などの特例を利用することはできません。ただし、一定の要件を満たせば、譲渡課税を繰り延べることができます(事業用資産の買換特例制度など)。

家賃収入にかかる税金

家賃収入に対する税金は、年間の運用益(所得)とともに各種の所得金額が合計され、所得税額が計算されます(=総合課税制度)。

具体的には、不動産賃貸で得られた利益(年間の家賃収入-年間の経費等)は、個人の給与などと合算され、その所得額に応じて5~45%の税率が掛けられます。ただし、年間の不動産所得等が20万円以下の場合は確定申告する必要はありません。

不動産投資の目的別リスク回避法

キャピタルゲインによる売却益狙い、またはインカムゲインによる家賃収入狙いで不動産投資を行う際に、注意したいポイントは次のとおりです。

キャピタルゲイン狙いの投資はハイリスク・ハイリターン

不動産価格の変動が投資に及ぼす影響は小さくないため、値上り益のみを期待した投資は大きなリスクが伴います。バブル期や特定の開発案件などが生じるケースでは、リターンが期待できるものの、その確度を予想するのはプロでも難しく、注意を要します。

値上り益だけを期待した投資はリスクが多いため、特に不動産投資の初心者の方などは、インカムゲインを含めて投資額を回収できるような投資内容を検討するほうが無難と言えるでしょう。

インカムゲインは年間収支で判断する

インカムゲインは年間の運用益であるため、投資金額に対する利益率は、〔年間の家賃収入-年間の経費等〕から判断することができます。

収益不動産を購入する際に、表面利回り(年間収益÷不動産取得費×100%)の良さで物件を選ぶ方もいますが、表面利回りの計算には年間の経費等が含まれないため、正確なインカムゲインを評価することができません。利回りの計算では、実質利回り(経費や税金に加えて借入金の返済額を含めた年間の現金収支)で投資を判断することが重要になります。インカムゲインは総合課税となることから個人の所得全体の大きさ・節税等を考慮した検討も必要です。

まとめ

キャピタルゲイン(売却益)とインカムゲイン(家賃収入)を目的とした不動産投資の特徴をまとめると次のようになります。

| 項 目 | キャピタルゲイン | インカムゲイン |

| 利益の大小(利幅) | 大(広い) | 小(狭い) |

| 利益の確定性 | 不確定 | 確定(ほぼ毎月) |

| 利益の発生時期 | 売却時 | 所有中 |

| 利益の安定性(バラツキ) | 低い(大) | 高い(小) |

キャピタルゲイン狙いの投資はハイリスク・ハイリターンとなりやすい性質があるため、将来に向けた安定的な利益の確保や資産形成に適していると言えません。また、短期譲渡の場合税率が高くなる点も要注意です。

一方、インカムゲインは毎年一定の利益が得られることから安定収益の確保や将来への資産形成を目指す場合はおすすめの投資法といえるでしょう。ただし、インカムゲインを表面利回りではなく経費等や返済額も含めた現金収支で評価することが求められます。

不動産投資をこれから始める方は、この記事を参考にキャピタルゲインとインカムゲインのメリットおよびデメリットを把握した上で、取り組むようにしてください。

今後、不動産価格の下落が推測される経済状況下では、将来に備えた安定収益の確保や資産形成などを目的とし、安定的な賃貸経営によるインカムゲインを主体とした不動産投資をお勧めします。

株式会社湘南ユーミーまちづくりコンソーシアムでは、お客様の財務状況をしっかり見つめながら、新築物件を販売するだけではなく、中古収益不動産の活用、資産再生、不動産小口化商品を使ったポートフォリオ構築、資産組換え、出口戦略の立案をはじめ、湘南エリアの不動産市況や活用例を交えてご説明させていただく、オンラインでの個別相談やセミナーを開催しています。是非ご相談ください。