不動産投資で相続税対策をするなら借入・現金どちらが有利?

不動産投資は、相続税の節税対策として、預貯金や公社債などの金融資産の相続税評価額を抑えるために、盛んに行われています。

一般的に不動産投資は、現金を所有している場合でも、融資(借入)を活用して行うことが多いのですが、相続税対策として不動産投資を行う場合、借入と現金では節税効果に違いはあるのでしょうか?

答えは、現金でも借入でも相続税の節税効果は同じです。

今回は、1億円(土地価格3,000万円・建物価格7,000万円)で新築アパートを取得した場合を例に解説します。

現金で不動産投資を行った場合の相続税評価額

1億円(土地3,000万円・建物7,000万円)のアパートを現金で取得した場合、相続税評価額は次のようになります。

【建物】

建物の相続税評価額は、固定資産税評価額が基準になります。

そして、賃貸物件であれば借家権割合(30%)を減じた評価額となります。

よって、

「建物価格 7,000万円 × 60%相当 = 固定資産税評価額相当 4,200万円」

「4,200万円 × 70% (借家権割合 30%減) = 2,940万円」

が、建物の相続税評価額になります。

【土地】

土地の相続税評価額は、国税庁が定めた路線価を基準に評価されます。

この路線価は、公示地価の約80%程度です。

さらに賃貸物件の土地は、貸家建付地評価減が適用されます。

よって、

「3,000万円 × 80%程度 = 2,400万円」

貸家建付地評価減 18% とすると、土地の相続税評価額は

「2,400万円 × 82% (貸家建付地評価減18%) = 1,968万円」

合計すると、「2,940万円 + 1,968万円 = 4,908万円」

現金1億円に対し、アパートへの投資により、4,908万円の相続税評価額になるため、▲5,092万円の評価減効果があります。

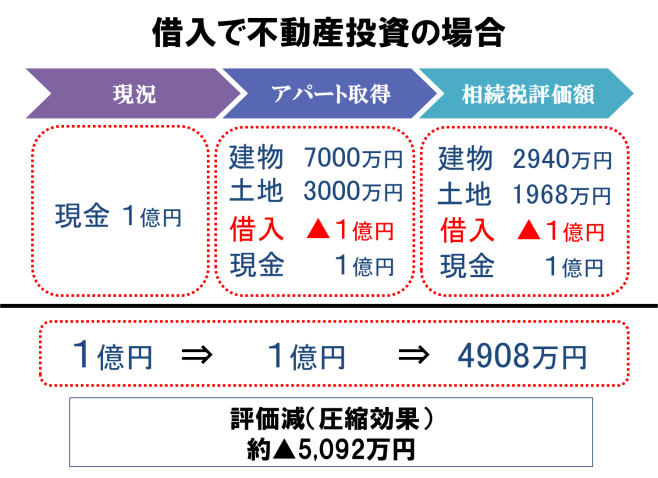

借入れで不動産投資を行った場合の相続税評価額

先ほどと同様の物件に対して、現金1億円はそのままで、1億円の借入でアパートを購入したケースを計算します。

建物の相続税評価額 = 2,940万円・・・①

土地の相続税評価額 = 1,968万円・・・②

現金 = 1億円・・・③

借入 = ▲1億円・・・④

合計(①+②+③+④)すると、

「2,940万円 + 1,968万円 + 1億円 + ▲1億円 = 4,908万円」

となります。

不動産投資を行う前は、現金1億円の評価額だったものが、4,908万円の相続税評価額になるため、▲5,092万円の評価減効果があります。

現金と借入の比較

1億円(土地3,000万円・建物7,000万円)のアパートを、現金1億円で取得することにより、▲5,092万円の評価減効果があります。

同様のアパートを借入で取得した場合も、▲5,092万円の評価減効果があります。

以上のように、現金でも借入でも不動産投資による相続税の評価減は同じとなりますので、相続税の節税対策上も同じ効果となります。

まとめ

不動産投資での相続税対策は、現金・借入どちらでも効果は同じです。

ならば、不動産投資のメリットでもある融資を活用して、資金(資産)全体のバランスを見ながら、節税対策を考えることがベストです。

賃貸の安定経営をしっかりと担った上で、節税効果のある適切な物件選びを心がけましょう。

相続対策のために不動産活用について、不明点や詳しく聞いてみたいこと等ございましたら、湘南ユーミーまちづくりコンソーシアムにお気軽にご相談ください。