少額でできる不動産投資「不動産小口化商品」を徹底解説|3つのメリットも紹介

少額で不動産投資ができる「不動産小口化商品」をご存知でしょうか。

不動産投資には興味はあるけれど、自己資金が少ないという理由や、アパート・マンション経営が初めての方には空室リスクや、高額な融資が不安という方も多いのではないでしょうか。

この記事では、数万円~100万円程度の少額から始められる、「不動産小口化商品」と言われる不動産特定共同事業法に基づいた投資商をご紹介します。

少額から始める不動産投資「不動産小口化商品」とは?

少額で始められれる不動産投資の「不動産小口化商品」は、多数の人が一緒に一つの物件に投資して運用する仕組みです。

例えば、好立地にある10億の1棟マンションをご自身で取得しようとすると、融資を活用するにしても、なかなか手が出ない規模の物件かと思います。

しかし、その物件が小口化されていれば、1口当たり100万円程度からその物件に投資することができるのです。

多くの人が一つの物件に投資することから、「みんなで良い物件を取得し、メリットを享受しつつリスクも分担する仕組み」とも言えます。

さらに詳しく見ていきましょう。

不動産小口化商品の事業者と、市場規模について

「不動産小口化商品」自体は1987年頃から販売されていましたが、バブル崩壊にともない事業者の倒産が相次ぎ、投資家も多くの被害を受けました。

そのため、投資家保護を目的とした「不動産特定共同事業法」が1995年に施行されました。

この法律に基づき、不動産小口化商品を取り扱う事業者は、国土交通大臣もしくは都道府県知事による許可制が設けられています。

「資本金1億円以上の宅地建物取引業者」「財産基盤の安定性」「業務管理者を常置」「監督官庁への事業報告」などが求められ、投資家の方々の財産保護の観点からも、ハードルの高い基準が設けられていると言えます。

つまり、投資ノウハウのある従業員が所属し、健全経営を行っている一定条件以上の会社でなければ取り扱えないのです。

この条件をクリアできる業者は少なく、これまで不動産小口化商品はあまり流通していませんでした。

ところが、2017年に不動産特定共同事業法の一部を改正する法律が施行され、「小規模不動産特定共同事業」が創設されたことに加え、電子取引が可能となり、2018年より不動産クラウドファンディングの専用サイトを多く目にするようになりました。

不動産特定共同事業の取扱額に上限などがあるものの、事業者の資本金要件が緩和されるなど、地方や中小の不動産業者でも参入しやすくなりました。

今後は空き家・空き店舗などを魅力的な収益不動産へ再生した不動産小口化商品の販売も期待されます。

少額から投資可能な「不動産小口化商品」の種類

不動産小口化商品には、大きく分けて「匿名組合型」「任意組合型」「賃貸借型」という3種類の契約タイプがあり、不動産の所有形態などの特徴がそれぞれ異なります。

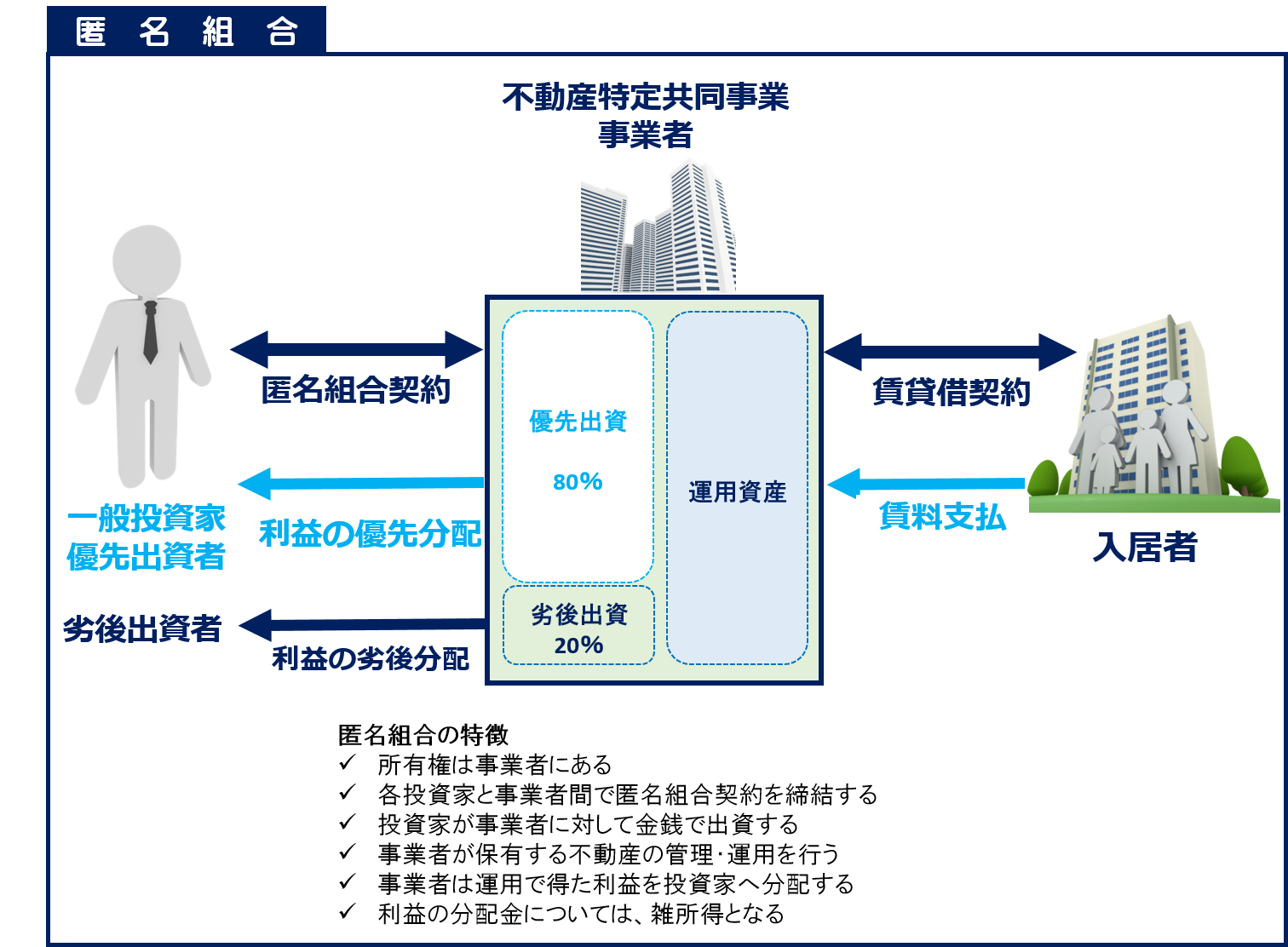

1.匿名組合型

事業者が投資家と匿名組合契約を締結して出資を受け、事業者が取得した不動産を賃貸等によって運用し、その収益を出資割合に応じて投資家に分配する形態です。

つまり、不動産の所有は事業者であり、その事業者に投資家が出資します。

登記をしないので、出資者であることを第三者に知られることがないため、匿名性を保てるのが特徴です。

また、元本割れリスクを低減した「優先劣後システム」を導入した商品が一般的です。

分配額はあらかじめ制限されますが、安定的な分配金や元本の安全性を確保してあり、損失のリスクを回避できる商品となります。

相続対策にはなりませんが、純粋に金融資産で不動産に投資し、運用する際の投資対象として検討する場合にお勧めの仕組みです。

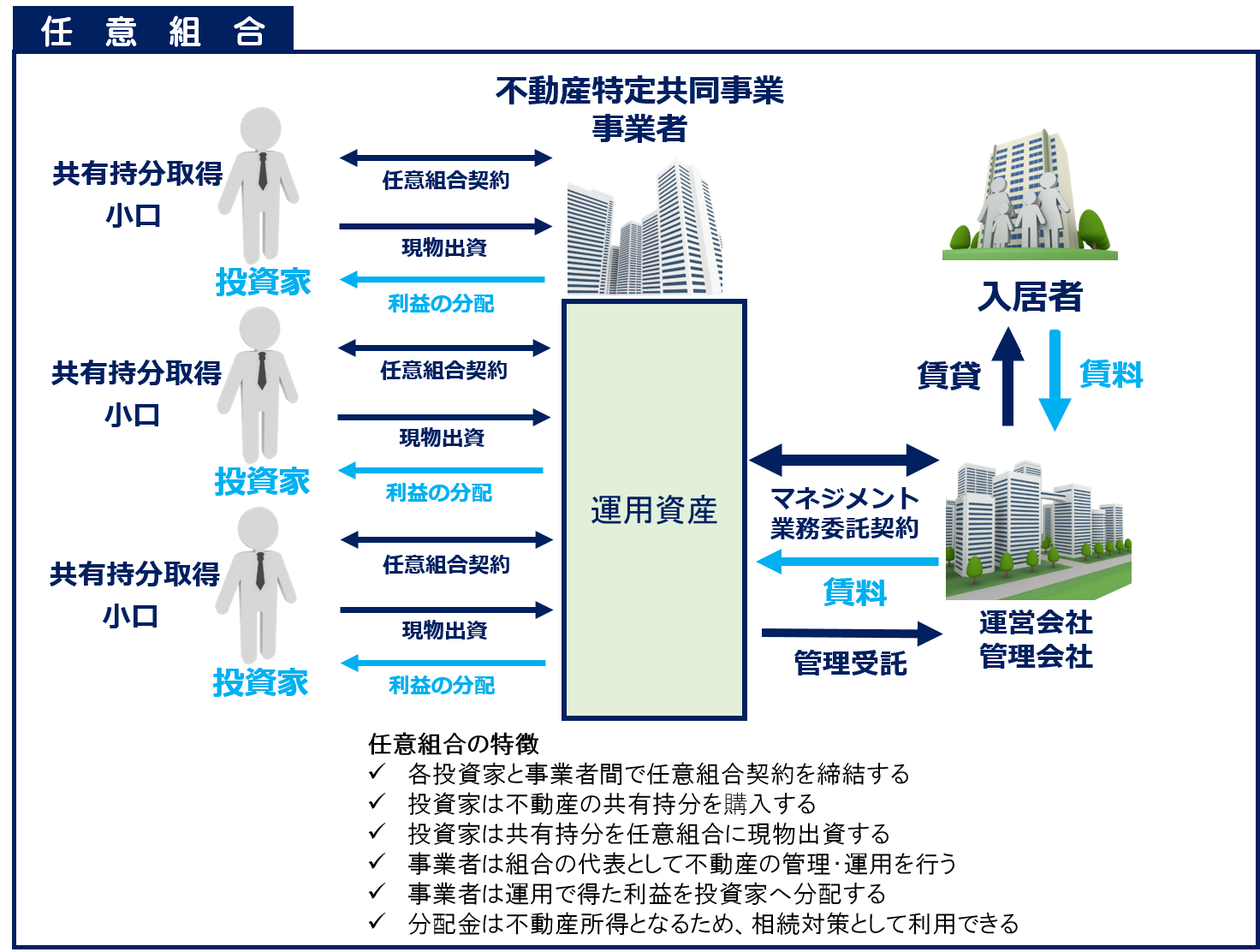

2.任意組合型

事業者が投資家と任意組合契約を締結をし、投資家は共有部分(金額に応じた持分)を購入して、その購入した不動産を組合に現物出資します。出資を受けた組合が運用した収益を投資家に分配する形態です。

つまり、不動産の所有は組合財産として共有となり、投資家自身の名前が登記されます。

よって、匿名性は保てませんが現物不動産を持っている事になるため、不動産の税制が活用できるのが特徴です。

金融資産を運用しつつ、相続税や贈与税の節税に活用できる商品です。

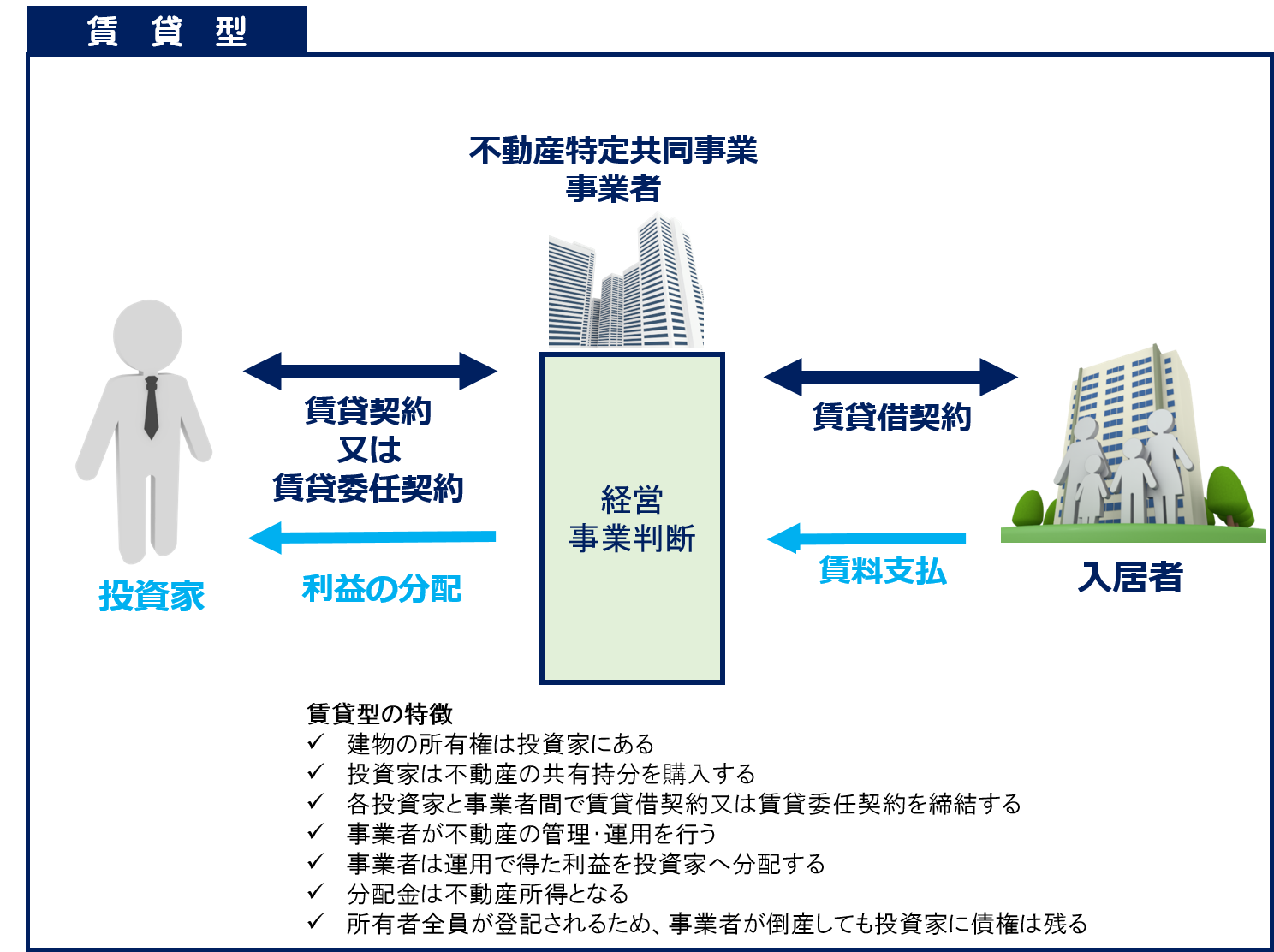

3.賃貸借型

事業者が不動産の共有持分を投資家に販売し、同時にその共有持分の賃貸の委任を受けて、その不動産を一括して転貸し、そこから得られた収益を投資家の持ち分に応じて分配する形態です。

つまり、不動産の所有は投資家の共有となります。

共有登記されるため、万一事業者が倒産したとしても投資家に債権者としての権利が残ることになります。

4.「匿名組合型」「任意組合型」「賃貸型」の比較

それぞれ「賃貸型」「匿名組合型」「任意組合型」の特徴をまとめると次のようになります。

| 項目 | 不動産の所有権 | 分配金 | 特徴 |

| 匿名組合型 | なし | 雑所得になる | 優先劣後システムによる元本および分配金の安定性を確保した商品が多い |

| 任意組合型 | あり | 不動産所得になる | 相続税や贈与税の節税効果あり |

| 賃貸型 | あり | 不動産所得になる | 商品の種類が少ない |

一般的に不動産小口化商品として販売されているものの多くは、「匿名組合型」と「任意組合型」です。

2つの違いは、実際に対象となる不動産の所有権を持つか否かです。

「匿名組合型」の場合、不動産の所有権は事業者が保有します。

一方で「任意組合型」の場合、出資者が不動産の共有持分を購入するため、出資額に応じた割合で現物不動産を所有します。

よって、相続税や贈与税の対策にもなります。

以上、3種類の契約タイプの他、商品ごとにも異なる仕組みや条件等が規定されています。

それぞれメリット・デメリットや収益に対する税金の取り扱いなども異なるため、その商品を取り扱う不動産特定共同事業法に基づく許可事業者の資料や説明をよく確認してから購入するようにしましょう。

不動産小口化商品の3つのメリット

1.分散投資(ポートフォリオ)ができる

不動産小口化商品は少額で投資できるため、異なる物件・立地・事業者の商品などへ分散投資も可能となります。

投資資金すべてをひとつの不動産に投資する場合と比べ、リスク分散を図ることができます。

つまり、分散投資(ポートフォリオ)です。

例えば、自己資金300万円で不動産投資を考えた場合、その資金を原資に1棟アパートや中古マンションなどに投資することは可能ですが、価格的にも物件やエリアが限られてしまいます。

一方で、不動産小口化商品ならば、100万円ずつで異なるエリアの超優良物件に分散して投資することが可能となるのです。

2.運用はプロにお任せできる

不動産小口化商品は許可を受けた事業者のみ運営することができるので、運用は一切お任せになり、通常のアパート・マンション投資に比べると、比較的手軽な契約事務手続きで投資が実現できます。

一方で、一般的な不動産投資であるアパート・マンション投資なども、日常的な賃貸経営は管理会社に委託することができますが、管理会社との打ち合わせや修繕費等の支払いなど一切何もしなくてよいという事ではありません。

それなりの手間と知識が必要です。

3.優先劣後構造による安定収益、元本保証される仕組みを採用

匿名組合型の商品は、運用期間が5年などの短期で優先劣後構造を採用しています。

優先劣後構造とは、家賃収入や運用期間内に予期せぬ費用が発生した場合など、収益が一定以上減少しなければ投資家の配当が保証される仕組みです。

また、元本が一定以上減少しなければ投資家の元本は保証されるなどの商品が主流となっています。

その例を次に解説します。

匿名組合型のメリットである優先劣後構造による収益(インカムゲイン)の仕組み

優先劣後構造は、不動産小口化商品(匿名組合型)の大きな特徴です。

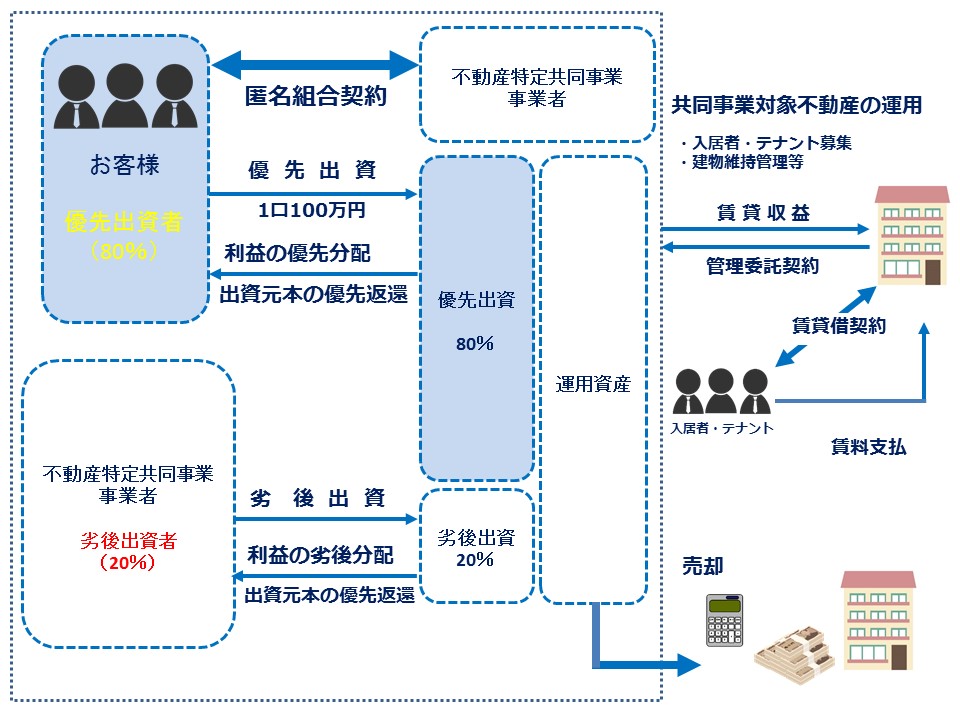

事業者が20%劣後出資し、元本価値の下落リスクを抑えた安定収益(インカムゲイン)メインの1口100万円から投資できる一般的な仕組みを図解します。

事業者は共同事業対象不動産の運用に関し、不動産特定共同事業法に基づき投資家と匿名組合契約を締結します。

投資家は事業者に1口当たり100万円の出資金を支払います。

投資家が出資する額は対象不動産の評価額の80%相当、残り20%は事業者が劣後出資します。

事業者は共同事業対象不動産を入居者・テナントなどに賃貸し、賃料を受領します。

事業者は、運用期間中、賃貸収益を投資家に対して優先的に分配し、残額を受領します。

運用期間終了の償還期日には、投資家に対して出資金を優先的に償還し、残額を受領します。

図のように80%対20%の優先劣後構造を用いた商品では、不動産価格が20%以内の下落率であれば、投資家は元本が保証されることとなります。

また、一定割合までの家賃収入が減少しても、投資家(お客様)への分配金には影響がありません。

つまり、優先劣後構造とは、投資家(お客様)を優先出資者、事業者を劣後出資者とし、出資金(元本)の償還および分配金の支払いを投資家(お客様)のものから優先的に行うことで、優先出資者の元本および分配金の安全性を高める仕組みのことを言います。

投資家(お客様)から見ると、不動産投資における収入や価格変動のリスクを低減した商品と言えます。

次に、具体的な数字の例で解説します。

1.優先劣後構造による分配金をシミュレーション|安全性を高める仕組み例

分配金の安全性を高める仕組み【総額1億円のマンション(満室時表面利回り6%)が、次の条件で不動産小口化商品として販売されていた場合】

| マンションの総額(満室時表面利回り6%) | 10,000万円(1億円) |

| 内、優先出資の総額 | 8,000万円(80%) |

| 内、劣後出資の総額 | 2,000万円(20%) |

| 優先出資者の予定分配利回り | 3% |

| 家賃収入(年) | 600万円(1億円×6%) |

| 維持管理費・固定資産税等の諸経費 | 200万円 |

| 優先出資者の分配金 | 240万円(8,000万円×3%) |

このケースでは、家賃収入600万円から維持管理費や固定資産税などの諸経費200万円を差し引いた額400万円が収益となります。

400万円のうち240万円が 優先出資者の分配金 として分配されます。

残りの160万円は劣後出資者の分配金となります。

この物件で家賃の下落や空室が発生し、家賃収入が160万円(約27%)減少した場合、家賃収入440万円(満室時600万円-家賃下落・空室分160万円)から維持管理費や固定資産税などの諸経費200万円を差し引いた240万円が収益となります。

収益は、まず優先出資者に分配されますので、240万円は全額優先出資者に分配されます。

よって、劣後出資者の分配金は0円となります。

このケースでは、家賃の下落・空室率併せて年間約27%相当(160万円)まで収益が減少しても、優先出資者への分配金には影響がないということです。

これが優先劣後構造における「分配金の安全性を高める仕組み」です。

2.優先劣後構造による、元本の安全性を高める仕組み例

上記と同様の物件(1億円のマンション)を運用期間終了後に8,000万円で売却することになった場合、売却益は優先出資者の元本8,000万円から優先して償還するため、8,000万円は全額優先出資者へ償還されます。

よって、劣後出資者の元本償還は0円となります。

つまり、売却時に発生した2,000万円の損失は劣後出資者が分担することになります。

優先出資額の割合(80%)以上で売却できれば元本償還は守られることになり、これが優先劣後構造における「元本の安全性を高める仕組み」です。

任意組合型の商品による3つのメリット

任意組合型の商品は現物不動産を持っていることと同様のメリットを受けられるのが特徴です。

得られるメリットについてまとめました。

1.出口戦略で売却益(キャピタルゲイン)に期待

一般的に投資で重要なのは、「出口戦略」だと言われています。

任意組合型商品は現物不動産同様、元本が保証されない一方、売却益もが期待できる商品構造です。

匿名組合型の場合、優先劣後構造の採用により元本の安全性が高められる一方で、償還時に不動産価格が上昇していたとしても、売却益(キャピタルゲイン)は分配されないのが一般的です。

しかし、商品によっては一部売却益のメリットを享受できるものもありますので、ご自身の期待する運用に見合った商品選びも可能です。

2.相続税や贈与税の節税効果に期待

相続税対策には、不動産の取得価格と相続税評価額の差を利用した節税対策が行われていますが、不動産小口化商品の任意組合型であれば、同じように評価減の効果(相続税評価額の圧縮効果)があります。

つまり、任意組合型による不動産小口化商品で、金融資産(現金)の相続税や贈与税の節税対策にメリットが見込めます。

3.サブリース方式により安定した分配金が得らえる

任意組合型でもサブリース方式を活用し、運用期間内の安定した分配金が得られる商品があります。

あるいは、第三者とのマスターリース契約を締結している場合もあります。

これにより、出資先の物件に空室が発生した場合でも、家賃収入が減ることがなく、結果として収益は安定するのです。

不動産小口化商品の5つのデメリット

1.事業者の倒産リスク

証券化商品などと異なり、事業者からの倒産隔離ができない点があります。

不動産特定共同事業法は事業者の倒産による投資家の被害を抑制するため、厳しい基準が設けられています。

しかし、不動産特定共同事業法の改正により事業者が参入しやすくなったため、これまで以上に多くの商品が提供されるようになりましたが、今後は倒産リスクのある事業者も参入しやすくなる可能性があります。

厳しい基準があるにせよ、倒産するリスクがゼロではありませんので、実績や財務内容等の良い事業者を見極める必要があります。

2.換金のしやすさ(流動性)

不動産小口化商品は事業者との相対取引となるため、売却に関して株や投資信託のような取引の仕組みがありません。

さらに、通常の不動産売却よりも換金のしやすさ(流動性)が低いという課題があります。

運用期間が終了すれば出資金の返還を受けることができますが、運用期間内での売却は事業者に買取ってもらうか自分で購入者を探すことが必要となります。

購入時の契約書などに運用期間内での売却について、手続きや手数料の有無などが定められていますので、購入の際には事前に確認しておくことが大切です。

3.商品の少なさ

販売されている物件(商品)の数が少ないこともデメリットと言えます。

商品が少ないために思うような商品を購入できなかったり、公募が開始されるとすぐに出資枠が埋まり、検討しているうちに完売してしまうケースもあります。

まだまだ商品が少ないために流通の仕組みができていないとも考えられますが、不動産特定共同事業法の改正により事業者が増え、今後は様々な商品が販売されるようになれば、流通の仕組みが整備されることも期待されます。

4.利回りが低くなる

不動産小口化商品は事業者に運用を任せるため、通常の不動産投資よりも手間がかからない分、経費が必要となります。

優先劣後構造など、分配金や元本償還の安全性が確保されているため、リスクのある商品と比べて利回りが低くなります。

5.レバレッジ効果は期待できない

不動産小口化商品は株や投資信託と同様に、融資を受けて購入することはできません。

通常の不動産投資におけるメリットの一つである「融資を受けて自己資金以上の大きな物件を購入」するという「レバレッジ効果」を得ることができません。

少額の不動産小口化商品で不動産投資を経験できる

不動産小口化商品を購入することで、投資物件の事業収支、必要経費、費用を学ぶことが可能です。

つまり少額の投資を行う事により、プロの不動産投資、資産運用の知識が身につくので、初心者にもおすすめの資産運用方法なのです。

不動産小口化商品は、許可を受けた事業者が物件の賃貸管理運営を一括で行う事から、どの物件をどの事業者が賃貸管理運営を行うのか、ということが重要なチェックポイントとも言えます。

物件と管理会社(事業者)選びをはじめ、不動産投資や賃貸管理の仕組みを実際に体験していることに繋がりますので、いきなり1棟アパートやマンションなどで初めて不動産投資を行う事に不安を感じている方は、まずは不動産小口化商品への投資を一つの選択肢として考えてみてはいかがでしょうか?

不動産小口化商品で運用した自己資金を使い、1棟アパート・マンション投資にステップアップしていく方法も一例かと思います。

まとめ

小口化商品は、小口(少額)での投資であるため、1棟アパートやマンションと比較し、大儲けできる可能性がある商品ではありませんが、節税対策やどんな不動産に投資しているのかわかりやすいなど、不動産小口化商品ならではのメリットがあるのも事実です。

小口で不動産に投資できるのはJ-REITが有名ですが、不動産小口化商品への投資という選択肢があることも理解しておくと、投資の幅が広がります。