不動産投資の目的・スタイルに合わせた3つのタイプ別戦略とは?

不動産投資には「老後に安定した家賃収入を得たい」「不動産を転売して利益を上げたい」「相続目的に節税したい」など様々なタイプ・目的があり、それに応じて適した不動産投資の戦略は異なります。

今回は、不動産投資を以下の3つに区分し、投資戦略のポイントを紹介します。

●安定収入が目的のインカムゲイン型

●不動産売却益が目的のキャピタルゲイン型

●節税が目的の節税型

投資目的・スタイルの違いによって、不動産投資戦略がどのように異なってくるのか、順番にみていきましょう。

インカムゲイン型の戦略

投資用物件を10~20年間と長い期間賃貸し、長期にわたる家賃収入を得るタイプです。

資産保有により利益を得ることから「インカムゲイン型」と呼びます。

不動産投資で安定した収入を上げ続けるには、毎年手元に残るプラスの現金(キャッシュフロー)を確保していくことが重要です。

キャッシュフローは、次の式で求めることができます。

| 1年間のキャッシュフロー = 1年間の満額家賃収入×(1-空室率)-1年間の維持管理経費-1年間のローン返済金-所得税・住民税 |

年間のキャッシュフローをプラスで維持するには、以下の項目がポイントになります。

①賃貸経営期間中における家賃額の下落を最小に止める

②空室状態を最小に止める

③物件の維持管理費を最小に止める

④ローン返済の負担を過重にしない

賃貸経営を続けていると、エアコンや室外機の修理、建物の外壁の修繕、空室の長期化など思わぬ出費が重なることがあります。そこで、そのようなリスクに備えた物件選びが重要になります。

入居者ニーズにマッチした物件を選定する

賃貸経営をするうえで最も注意するべきものが空室リスクです。

空室状態を最小限に留めるには、【入居者ニーズにマッチした賃貸需要がある物件を選定する】ことが重要です。

入居者ニーズにマッチした賃貸需要がある物件の例として、今後の少子高齢化の進行、独身世帯の増加などから次のような物件が候補に挙がります。

①社会人・学生の通勤・通学圏など人口集積エリアで最寄り駅から遠くない立地

(例えば、東京23区およびその周辺エリアで、最寄り駅から徒歩10分以内の物件など)

②単身者用の1ルーム~1LDKのアパート・マンション

(①のエリアで単身者向けニーズに対応したデザイン・間取り・広さなど)

③築5~10年以内の比較的築浅の物件

(今後10~20年間と比較的長期にわたり賃貸経営することを想定して、築古に比べ家賃額が下落しづらく、維持管理費(修繕費)も多額にかからないため)

ローン返済のバランスを図る

キャッシュフローをプラスで維持するためには、毎月の返済額が過重にならないよう注意する必要があります。返済額が過重では、手元に残すキャッシュフローが圧迫されてしまいます。

しかし、毎年の返済額が少なすぎるとローン残債の減り方が遅く、遠い将来の物件売却時に完済できていない可能性も出てきます。つまり、多すぎず、少なすぎず、【適切なバランスをとる】ことが重要です。

キャピタルゲイン型の戦略

短・中期のスパンで物件を売却し、利益を得るタイプです。資産の売買差益を得ることから、「キャピタルゲイン型」と呼ばれています。

投資用不動産を転売して高く売却するためには、以下の項目が参考になります。

①資産価値が目減りし難い物件を選定する

②売却のタイミングを見極める

資産価値が目減りし難い物件を選定する

「資産価値が目減りし難い物件を選定する」では、やはり、立地条件に優れた物件を選定することがポイントになります。

賃貸需要がある優良物件は、安定収益が得られているため利回りも低下せず、売却時においても資産価値が目減りしにくい物件だからです。

また、鉄筋コンクリート造のマンション区分所有の場合は、投資用物件ではなく分譲マンションを購入して賃貸に出し、売却時に再びマイホームとして分譲物件で売る方法があります。

物件全体が賃貸目的の投資用マンションは、一過性の賃借人目線で比較的安価に建てられている場合がありますが、分譲マンションは永住希望者向きに構造面や防音性に優れ、エントランスや階段・廊下などもオシャレな構造になっているものが多くなります。そのため、マイホーム探しの買手が気に入れば、意外と高く売却できる可能性があります。

ただし、中古の分譲マンションをマイホームにする買手のニーズ(心理)を考えると、郊外ではなく駅近(10分以内)であることが理想です。また、売却時に空室状態にしておかないと、分譲として売却できない点に注意です。

売却のタイミングを見極める

物件を売却するタイミングは、次の3つのポイントが参考になります。

①築年数で大きく下落する前に売る

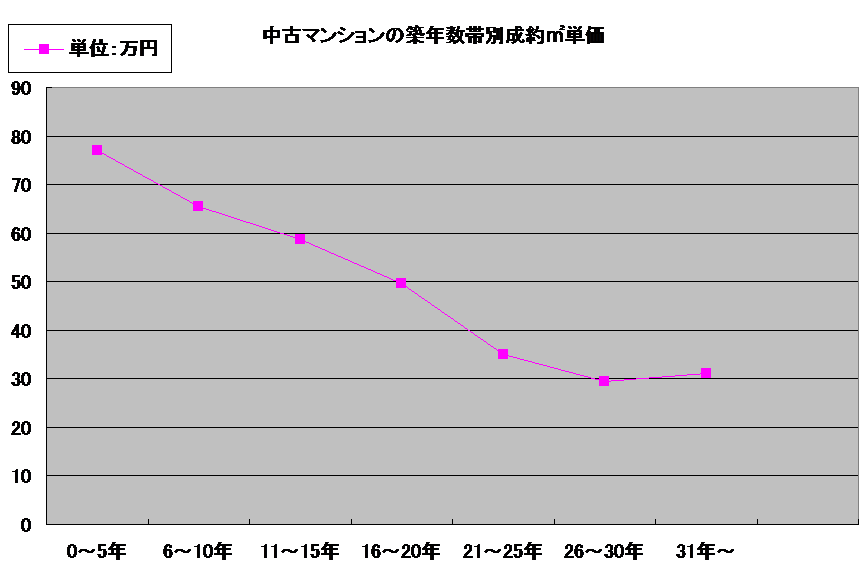

中古マンションの成約単価は、築16~20年から下落が速まり(直前の区分からの下落率15.3%)、築21~25年には直前の区分からの下落率が29.6%と、最も大きく下落しています。

(注)東日本不動産流通機構2017年(1~12月)の動向より

このことから、中古マンションは、築11~15年の間、遅くても築16~20年の間には売却するのが有利といえます。

②不動産市況が好況時に売る

現在は、金融緩和や住宅ローン低金利、東日本大震災復興需要、55年ぶりの大阪万博開催決定などを背景に、国内景気、不動産市況ともに順調に推移しています。

不動産をより高く売却するタイミングの1つと考えらえます。

③短期譲渡は税金が高い

不動産を売却して利益が生じると、所得税が課税される点にも注意が必要です。

税率は、所有期間が5年超の長期譲渡所得では20.315%(所得税・住民税)ですが、5年以下の短期譲渡所得では39.63%(同)とおよそ2倍です。

保有期間も加味したうえで売却するようにしましょう。

価格下落に備えた不動産投資の出口戦略(売却)に欠かせない7つのポイント

節税型の戦略

不動産投資の節税は、主に次の2つの方法に分けることができます。

①所得税・住民税対策

不動産投資にかかる経費や減価償却費の計上により、毎年の所得税・住民税負担を下げる方法です。

②相続税対策

不動産投資によって相続税対策を行うものです。

目的が同じ節税でも、この2タイプはそれぞれ戦略が異なります。

所得税・住民税を節税する

所得税・住民税の節税では、実際に現金の支出がないにもかかわらず会計上経費として計上できる「減価償却費」を活用します。

減価償却の対象は建物・設備のみで土地は対象外のため、物件全体の資産価値に占める建物分の比率が高い方が減価償却に有利となります。

一般的に鉄筋コンクリート製マンションは木造アパートに比べて建築費が高く、その分建物の資産価値も高い傾向にあります。また、高層階の造りが多いことから、土地に対する建物の資産価値割合も高く、計上できる減価償却費全体額が大きくなります。さらに、耐用年数が長い分減価償却期間も長くなります。

このように、減価償却費を活用した節税は物件保有時にはメリットがありますが、物件を売却する時点では逆に譲渡所得が増える結果、所得税を多く払うことになります。

帳簿上の建物価値が減価償却によって目減りした分、売却時に売却益(譲渡所得)が生じてしまうためです。このため、物件の売却まで含めたトータルでみると、税の先送りに過ぎなくなってしまいます。

そのため減価償却費を活用して節税メリットを出すためには、償却期間(耐用年数)が長い物件を使って売却はせず、長期的に保有していくのがおすすめです。

不動産投資で節税対策するために知っておきたい所得税の仕組み

個人の不動産投資家が直面する問題は法人化で解決|法人化のメリット5つ

相続税を節税する

マンションを相続する場合、土地と建物にわけて財産評価されます。

【土地】

評価額は、市街地は「路線価方式」、市街地以外は「倍率方式」で算出されますが、これらの方式で算出された土地の評価額は、地価公示価格の70~80%程度になります。

また、その土地に建てた貸家を経営していれば、さらに評価額が20%程度減ります。

さらに、相続人が賃貸経営を続ける場合は、200㎡まで評価額を50%減らしてくれる小規模宅地等の特例もあります。

【建物】

建物の評価額は、「固定資産税評価額」が用いられますが、固定資産税評価額は建築費用の60~70%程度になります。

また、その建物を賃貸していると、さらに30%減の評価額になります。

このように不動産投資は相続税の節税面で効果が高く、一般的に次のような節税方法の例が多いです。

・自宅の敷地にアパートを建てる(立地が良い場合のみ)

・現金またはローンを組んで賃貸用不動産を購入する

ただし、相続開始日と極端に近い物件購入や売却など露骨な方法は、租税回避と受け取られる可能性があるため注意してください。

まとめ

投資目的・スタイルに応じた投資戦略をまとめると、次のとおりです。

【インカムゲイン型】

①入居者ニーズにマッチした賃貸需要がある物件を選定する

②ローンの返済では、キャッシュフローの確保と返済負担のバランスを適切に図る

③賃貸経営で配慮する事項

・退去防止のため、入居者からのクレームは迅速に対応する

・物件を現代のニーズにマッチさせていく(宅配ボックス設置、ペット飼育可など)

【キャピタルゲイン型】

①入居者ニーズにマッチした賃貸需要がある物件を選定する

②分譲マンションの活用も選択肢

③マンションは、築年数で大きく下落する前に売る

④不動産市況が好況時に売る

⑤長期譲渡所得が適用されるタイミングで売る

【節税型の戦略】

①減価償却費を活用する節税

・地価が高い都心部は避ける

・建物資産価値割合が高く、償却期間が長い高層マンションが有利

・長期保有しないとメリットはない

②相続税対策

・現金を賃貸用不動産に変えるが、そのやり方が租税回避とされないよう注意が必要

不動産投資を検討する際は、このように目的別に戦略を立てて成功に導きましょう。